浦发银行(600000.SH)再收千万级罚单。

日前,国家金融监管总局官网消息显示,浦发银行因三项违法违规行为被罚款1560万元。同时,6名相关责任人被罚款30万元,且有7名相关责任人被作出禁业处罚。

根据监管机构披露的信息,这已是浦发银行年内第二张被公示的千万级罚单,而百万级的罚单数据也达7张。

再收千万级罚单,合规短板凸显

被罚1560万元是因浦发银行存在相关理财、代销等业务管理不审慎,员工管理不到位三项违法违规行为。

除了对浦发银行的处罚,监管部门还对多名相关责任人一并给予处罚,其中高红、何刚、陈从治、孔令孜、任威、黄乃嘉被警告并罚款共计30万元。

同时,监管部门还对7名相关责任人作出禁业处罚,其中对穆矢禁止15年从事银行业工作,杨再斌禁止13年从事银行业工作,鲁志勇禁止12年从事银行业工作,代行禁止9年从事银行业工作,裴英浩禁止7年从事银行业工作,李沛禁止6年从事银行业工作,张玉东禁止5年从事银行业工作。

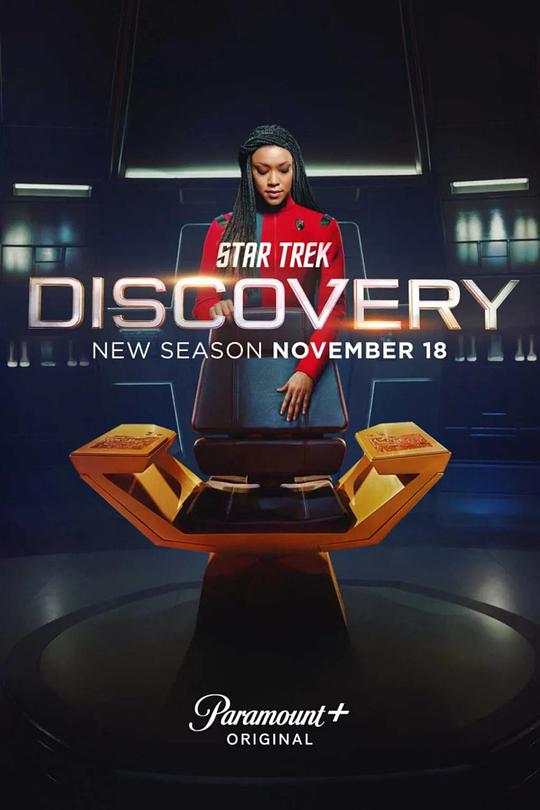

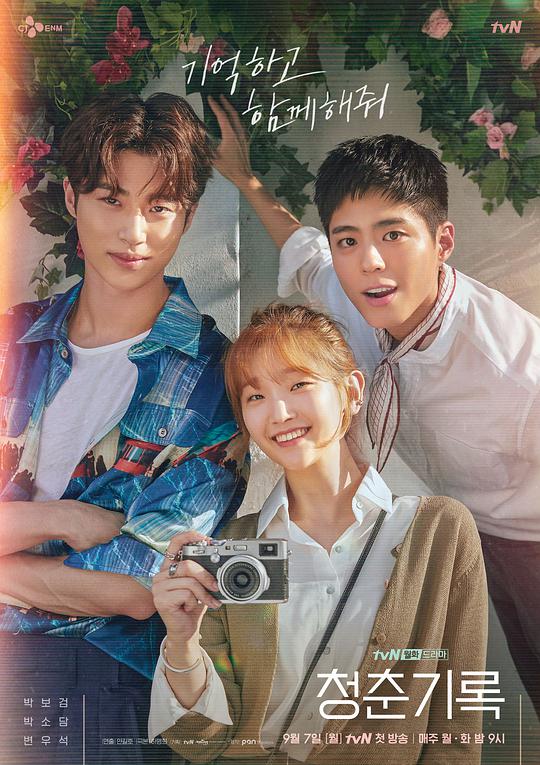

图源:国家金融监督管理总局官网

这并非浦发银行2025年收到的首张千万级罚单。

国家金融监督管理总局官网10月31日发布的行政处罚信息公示列表显示,浦发银行被罚款1270万元,且对责任人何荣警告并罚款7万元,被处罚的缘由同时是因互联网贷款、代销等业务管理不审慎。

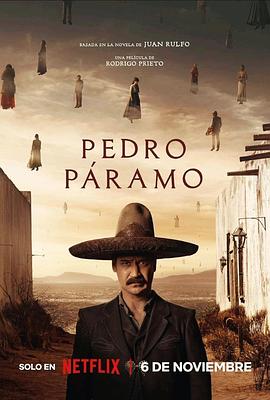

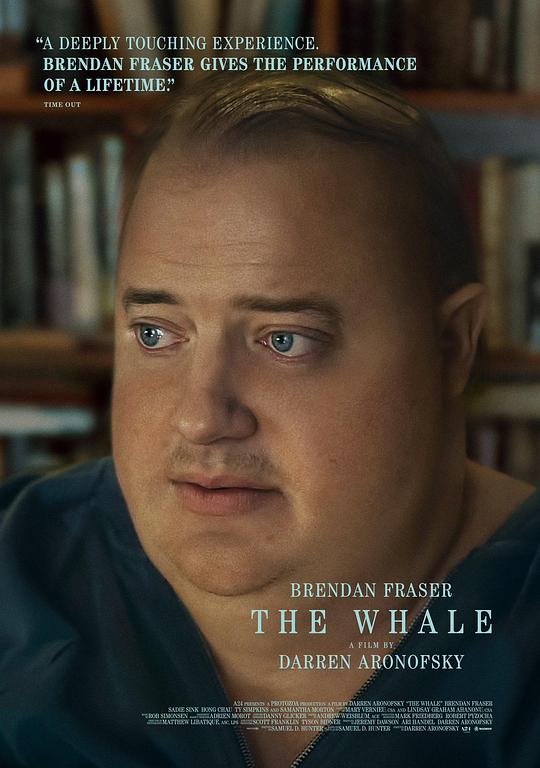

图源:国家金融监督管理总局官网

而本次浦发银行接到的罚单,对比10月的罚单,尤其值得注意的是对个人的禁业处罚。要知道,此前监管对个人的处罚多为警告、罚款、取消任职资格等,禁业处罚是较为严厉的行政处罚措施。

这透露出监管层面对浦发银行代理业务等违法违规行为的“零容忍”,对于严重违反信贷业务审慎经营规则的相关责任人员坚决‘重拳出击’的信号。

当然,浦发银行2025年收到的罚单不止此。

不完全统计,该行今年还收到国家金融监管系统罚单25张,其中7张为百万级大额罚单,涉及北京分行、安阳分行、泰州分行、郑州分行、合川支行等多家分支机构的合规问题。

简单列举:

1月9日,浦发银行泰州分行被泰州金融监管分局罚款105万元;

4月8日,安阳分行因贷后管理不到位、个人消费贷款管理不到位、违规处置不良贷款等行为被罚245万元,7名员工同时遭到处分,包括警告、罚款及禁业处罚。

6月5日,郑州分行因未按规定履行客户身份识别义务,被罚100万元;

7月4日,重庆合川支行则因账户管理及金融统计制度违规,被罚117.5万元;

7月18日,北京分行因以不正当手段发放贷款、严重违反审慎经营规则,被罚款245万元,并有两名责任人被追责。

8月8日,无锡分行因固定资产贷款管理不到位、流动资金贷款“三查”不到位、个人贷款“三查”不到位,被罚175万元;

12月15日,昆明分行及相关分支机构因贷款“三查”严重不尽职被罚款合计130万元。

由上可知,浦发银行“百万罚单”指向的违规问题,主要集中在贷后管理不到位、贷款资金挪用、不良贷款处置违规信贷等,反映出浦发银行在这些方面仍存在合规短板。

业绩好转,短板仍待解

与罚单共振的,是浦发银行信贷规模的持续扩张。

2024年浦发银行本外币贷款总额达5.39万亿元,较上年增长7.45%,全年信贷净增量超3700亿元,创下历史新高;截至2025年9月末,浦发银行本外币贷款总额(含票据贴现)为5.67万亿元,较上年末增加2806.亿元。

但是,频繁违规说明浦发银行信贷业务全流程管控存漏洞,这往往导致信贷规模增长的同时贷款质量下降,增加不良资产压力。

尽管浦发银行在2024年底的不良贷款率降至1.36%,为2020年以来的最低点,并在2025年前三季度进一步降低至1.29%,但这在很大程度上依赖于加大拨备与风险出清力度,而且横向比较来说,浦发银行的不良贷款率仍算是相对高位。

2025年前三季度,招商银行、兴业银行、中信银行的不良率分别为0.94%、1.08%、1.16%。

罚单同时映射出一定的业绩焦虑。

浦发银行作为首批登陆A股的上市银行,曾因对公业务优势尽显,斩获“对公之王”的美誉,一度成为股份制银行中的标杆。

然而,近年浦发银行陷入营收、净利“双降”困局,2021至2023年营收分别下滑至1889.78亿元、1865.63亿元、1714.32亿元;归母净利润同步回落至530.03亿元、511.71亿元、367.02亿元。

2024年,浦发银行通过一系列人事及业务调整,使得业绩逐渐恢复,该年度营收1707.48亿元,降幅收窄,归母净利润452.57亿元,同比增长23.31%。

最新业绩来看,2025年前三季度浦发银行交出营收、净利“双增”答卷,实现营业收入1322.8亿元,同比增长1.88%;归母净利润388.19亿元,同比增幅达10.21%,是9家A股上市股份制银行中唯一实现“双增”的。

不过,即便如此,细究不难发现,浦发银行仍有多项短板待解。

首先,与招商、平安等股份制银行对比,浦发银行在零售业务、非息收入占比等方面劣势明显,仍比较依赖传统信贷利差驱动。

2024年,浦发银行非利息净收入为560.3亿元,占营业收入比重约32.8%,低于招商银行的37.4%和平安银行的36.31%;浦发银行零售业务营业净收入544.35亿元,同比下降14.40%,营收占比约为31.88%,对比之下,招商银行与平安银行的这一数据分别为58.32%、48.6%。

其次,浦发银行净息差的压力仍较大,其2024年,浦发银行净息差为1.42%,而根据国家金融监管总局披露的数据,截至2024年第四季度末,商业银行净息差为1.52%。根据中金公司测算,2025年三季度末,浦发银行单季净息差回升至1.44%,不过仍不及股份制商业银行的1.56%。

最后,作为国内系统重要性银行第二组机构,根据央行《系统重要性银行附加监管规定(试行)》,浦发银行需满足0.5%的附加资本要求,其核心一级资本充足率、一级资本充足率和资本充足率分别不得低于8%、9%和11%。

但2019—2025年三季度,该行核心一级资本充足率从10.26%持续下行至8.87%,不断逼近监管红线。

参考资料:

1.《银行业,出现罕见罚款》,中国新闻周刊

2.《沉疴渐愈,浦发银行能否借“村改支”打开转型新地图》,财经新一线

来源:经理人网

作者:南岂珵

编辑:曹諵